Å overføre penger til utlandet via banken kan koste deg dyrt. Slik kan du redusere du kostnaden med opptil 60 prosent.

En standard overføring fra Norge til utlandet vil koste deg alt fra 500 til 2.000 kr, avhengig av hvilket land du sender pengene til.

Årsakene er flere – det legges til flere gebyrer underveis, noe som inkluderer et skjult valutagebyr med langt dårligere kurs enn den som tilbys i det internasjonale valutamarkedet.

Her sparer du mest

Enda det finnes mange ulike tjenester å velge mellom, er WISE den billigste.

Årsaken er at de har egne norske bankkontoer. Derfor slipper du å betale valutagebyr for den første transaksjonen. Med andre tjenester må du oftest sende pengene til et annet europeiske land før de veksles om.

|

WISE – Spar opptil 60 prosentNorges mest populære tjeneste for å sende penger til utlandet. Enkel og brukervennlig tjeneste. Støtter betalinger til over 70 land, i 57 valutaer.

|

Mer om WISE

WISE (tidligere kjent som TransferWise) er en betalingsløsning som har økt i popularitet i Norge de siste årene. Selskapet har over 10 millioner brukere på verdensbasis og tilbyr tjenester til både privatpersoner og bedrifter.

Hovedfordelen er at tjenesten er billig, og da snakker vi ikke om små marginer. Prisen for å overføre penger til utlandet kan være opptil 60 prosent lavere sammenlignet med bankene.

En annen fordel er at du kan sette over penger direkte til WISE sin norske konto, samt opprette egen valutakonto. De støtter både bankoverføring, debetkort og kredittkort.

Du kan selv regne ut prisen på forhånd ved å bruke denne kalkulatoren der valutakursen låses inn i 24 timer.

TIPS: Bruk av kredittkort er det dyreste alternativet. For å spare mest mulig bør du velge vanlig bankoverføring som settes over til WISE sin norske konto. Deretter leveres pengene til mottakers konto innen 24-48 timer.

Flere fakta om tjenesten

Dekning: Støtter betalinger til 71 land med 57 ulike valutaer.

Gebyrer: Fra 0,5% av beløpet (avhengig av valutaen du veksler til). Tjenesten er betydelig billigere enn norske banker.

Hastighet: Pengene overføres innen 1-2 dager (ekskludert helger). Her kan det være unntak.

Betalingsmetode: Norsk bankkonto, debitkort eller kredittkort.

Prisen du betaler for å sende penger avhenger mye av hvilken valuta du skal veksler til, samt mottakerlandet. Du får oppgitt alle kostnadene på forhånd.

Grunnen til at du sparer penger er samtidig enkel: WISE omgår bankenes gebyrer i valutamarkedet og kutter samtidig ut alle mellomleddene av banker som skal ha sin del av kaken for internasjonale overføringer.

PS: Skal du sende penger til et land i Europa? Da lønner det seg å bruke en vanlig bankoverføring. EU-betalinger overføres ved hjelp av SEPA-systemet. Da betaler du oftest ikke mer enn 20-30 kroner for overføringen. Disse tjenestene er derimot langt billigere for overføringer til land utenfor Europe.

Derfor blir det billigere å overføre penger til utlandet

Et kjennetegn ved hver tjeneste er at pengene veksles direkte mellom brukerne i bakgrunnen. Det er noe som skjer automatisk så fort man legger inn en ordre.

Se for deg at du ønsker å sende penger til USA. Her kan en bruker bosatt i det samme landet ha et ønske om sende penger i motsatt retning. Da vil pengene automatisk veksles mellom brukerne, uten at det legges til ekstra gebyrer.

Med millioner av brukere er dette relativt enkelt for selskapene å gjennomføre. De har i tillegg egne valutareserver som tappes ved behov.

Tre grunner til at det er dyrt å sende penger til utlandet

Et vanlig spørsmål er hva som gjør det så dyrt å sende penger til utlandet via vanlige banker i Norge? Det handler i stor grad om hvordan gebyrene er skrudd sammen, pluss systemet de benytter for internasjonale overføringer.

1. Avsendergebyr

Den som sender penger utenlands må betale et gebyr til avsenderbanken. Beløpet varierer og man får ofte en rabatt hvis man allerede er kunde i banken.

Standardgebyret ligger et sted mellom 150-350 kroner per transaksjon, men kan være høyere hvis man sender penger til visse land.

Mer om transaksjonsgebyrer: Finansportalen.no – Betale til utlandet.

2. Dårligere Forex kurs

For å overføre penger til utlandet må vi veksle norske kroner til ønsket utenlandsk valuta. Bankene går da til Forex-markedet, som er det internasjonale markedet for valutahandel.

Problemet er man oftest ender opp med å betale kraftig overkurs sammenlignet med hva banken betaler.

Dette gebyret er vanskelig å få øye på, og er ofte skjult i prisen. Gebyret kan være på alt fra 0,5 til 1,5% av beløpet.

3. Mottakergebyret

På toppen av dette har mange utenlandske banker en regel om å kreve betaling for å håndtere inkommende overføringer. Beløpene varierer, men som et eksempel kan man se til USA.

Her er det standard at banker krever fra 25-35 USD per inkommende betaling, noe som øker kostnadene betraktelig.

Det er totalsummen av alle disse gebyrene som gjør det så dyrt å sende penger til utlandet. Her finnes det riktignok noen unntak, slik som SEPA. Dette diskuteres nærmere i et senere avsnitt.

Å sende penger til utlandet kan ta lang tid

Med en standard pengeoverføring via SWIFT eller BIC kan ta relativt lang tid før pengene kommer frem. Mange opplever å vente opptil 10 dager før mottaker har fått penger på konto.

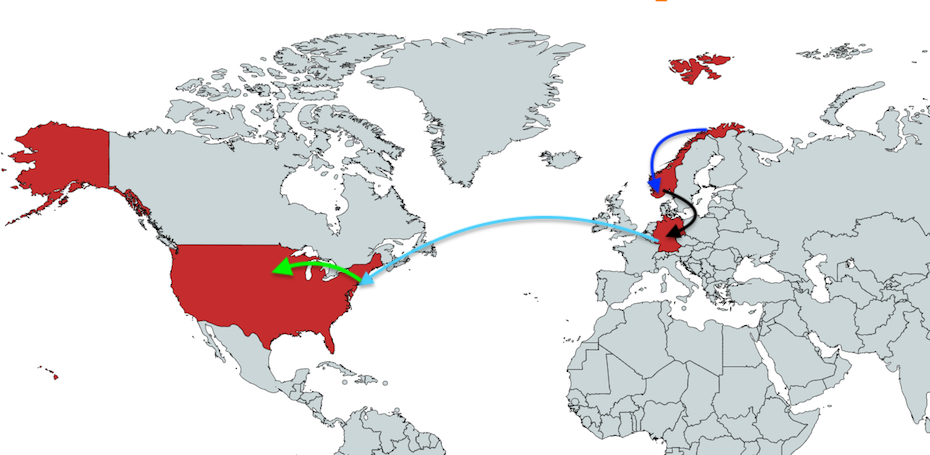

Årsaken er at midlene ofte videresendes gjennom et betalingsnettverk som kan inkludere opptil 4-5 banker. Hver av disse partene tar seg betalt i form av egne gebyrer. Her ser du et eksempel hvor man sender penger til utlandet (fra Norge til USA).

Pengene går via 4 ledd:

I dette eksempelet skjer følgende:

1. Avsender starter overføringen fra en norsk lokalbank. Her vil pengene routes (videresendes) via en norsk storbank i Oslo, for eksempel DNB eller Nordea.

2. Deretter sendes pengene videre til Frankfurt, Tyskland som er et finanssentrum i Europa.

3. Den tyske banken vil deretter sende pengene til en storbank i New York, som til slutt gjør en intern overføring til mottakers amerikanske bank.

Dette kan virke som et ekstremt eksempel, men er likevel en realitet i dagens pengemarked. Overføringene gjøres via det som kalles for SWIFT, som er et nettverk av ulike internasjonale banker. Små lokalbanker håndterer ikke disse transaksjonene selv, men får heller storbanker til å ta hånd om jobben.

Les også: I kø for å sende penger.

Pengene ender også noen ganger opp med å bli fryst hos en av bankene, hvor de kan stå på vent i flere dager. For både mottaker og avsender er det et mareritt å spore opp slike betalinger, fordi man ikke vet hvilken bank som sitter på pengene.

Derfor er det billigere å overføre penger via en tredjepart

Fin-tech tjenestene benytter en intern valutabørs hvor de veksler valutaer direkte mellom kundene sine. På den måten omgår de forex-påslaget som legges til når to valutaer skal veksles. Da har du allerede spart inn 0,5 – 1% av beløpet.

For å øke besparelsene har noen også satt opp norske bankkontoer, slik at man kan sende penger direkte til deres konto. Det kutter avsendergebyret da transaksjoner mellom norske kontoer er tilnærmet kostnadsfritt.

I andre tilfeller bruker de bankkontoer innad i EU, som omfattes av SEPA. EU-transaksjoner er svært billige sammenlignet med å overføre penger til f.eks USA eller Australia.

Motta penger fra utlandet

Å motta penger fra utlandet fungerer på tilnærmet samme måte, enda prosessen kan være litt annerledes.

Her har du to valg:

Valutakonto

En valutakonto lar deg lagre flere valutaer på samme sted, som du konverterer når du selv ønsker det.

For eksempel:

Man ønsker å overføre 1.000 amerikanske dollar til norske kroner. Da kan man f.eks sende pengene til sin egen valutakonto, og deretter konvertere til norske kroner (NOK) når man selv ønsker det.

Valutakonto er praktisk hvis man sender penger til utlandet ofte, og gjerne med flere typer valuta.

Standard overføring

Valg nummer to er å motta penger til Norge ved hjelp av vanlig overføring. Da sikter vi ikke til bruk av bankene, men at man bruker en tredjepart, slik som WISE eller XE. For å spare penger er det viktig at avsender bruker en av tjenestene.

Hva du bør vite om SWIFT, BIC og SEPA

SWIFT

Swift er et nettverk for internasjonale betalinger som er flere tiår gammelt. Det lar banker kommunisere med hverandre på et kryptert nettverk, hvor meldinger om transaksjoner formidles.

SWIFT nettverket har ca. 11.000 medlemmer og behandler over 25 millioner internasjonale betalinger hver eneste dag. Det er på mange måter grunnstammen i det internasjonale systemet for å sende penger til utlandet.

Banker som er medlem av får en egen ID-kode som kan være på enten 11 eller 8 siffer. Denne koden omtales også ofte som BIC, som står for Bank Identification Code. Andre betegnelser inkluderer ISO kode.

SWIFT benyttes av mer enn bare banker. På kundelisten finner man meglerhus, sentralbanker, børser, oppgjørssentraler og en rekke andre finansieringsselskap.

IBAN

IBAN er en annen identifikator som brukes for å sende eller overføre penger til utlandet. Denne koden er derimot begrenset til Europeiske land, noe som inkluderer både EU og EØS medlemmer.

Koden er ment å forenkle betalinger på tvers av Europeiske landegrenser og brukes i kombinasjon med SEPA betalinger.

SEPA

SEPA er en forkortelse for Single European Payment Area, og er det interne betalingssystemet mellom EU og EØS medlemsland. Det ble i sin tid skapt for å redusere gebyrene som Europeiske selskaper betaler for å overføre penger til og fra andre medlemsland. Det er nå også tilgjengelig for nordmenn, ettersom Norge omfattes av avtalen via EØS medlemsskapet.

Hva koster SEPA?

Svært lite sammenlignet med standard bankoverføring til utlandet. Med SEPA betaler du som regel et sted mellom 10 til 30 kroner. Pengene leveres også langt raskere, og det er vanlig at en betaling kan overføres samme dag.

Det er per dags dato den desidert billigste måten å sende penger til Europa fra Norge.

Sende penger til utlandet med kryptovaluta

En mulighet som brukes av noen er å sende eller overføre penger internasjonalt ved hjelp av bitcoin eller annen type kryptovaluta.

Det er mer risikabelt samtidig som at transaksjonene er irreversible. Det går derimot svært mye raskere enn bruk av vanlig bank, såvel som tredjepartsselskap innen fin-tech bransjen.

For å sende penger til utlandet med kryptovaluta vil det som regel være en forutsetning at både mottaker og avsender har muligheten til å beskytte seg mot prisfall.

Prisen kan endre seg raskt

Kryptovaluta har en svært volatil pris, og de kan enkelt endre seg minst 5% på én dag. I teorien bør det ikke ta mer enn et par timer å overføre pengene fra A til B.

Det betyr at mottaker som regel vil ha et ønske om å veksle inn midlene i nasjonal valuta så fort betalingen har kommet på konto. Den billigste løsningen forblir derimot å bruke en av de tjenestene vi har listet opp ovenfor.